投資用語これだけは覚えてほしいシリーズ③はポートフォリオ(資産配分)について

今回はこれまでの記事で得た知識を使って、資産運用の鍵になるポートフォリオ(資産配分)について

説明いたします。このポートフォリオを成果の良し悪しを決めるといっても過言ではありません。

投資用語これだけは覚えてほしいシリーズ③ ポートフォリオとは

まずはじめにポートフォリオとは、株式、債券、不動産など、さまざまな投資商品を組み合わせて保有することです。

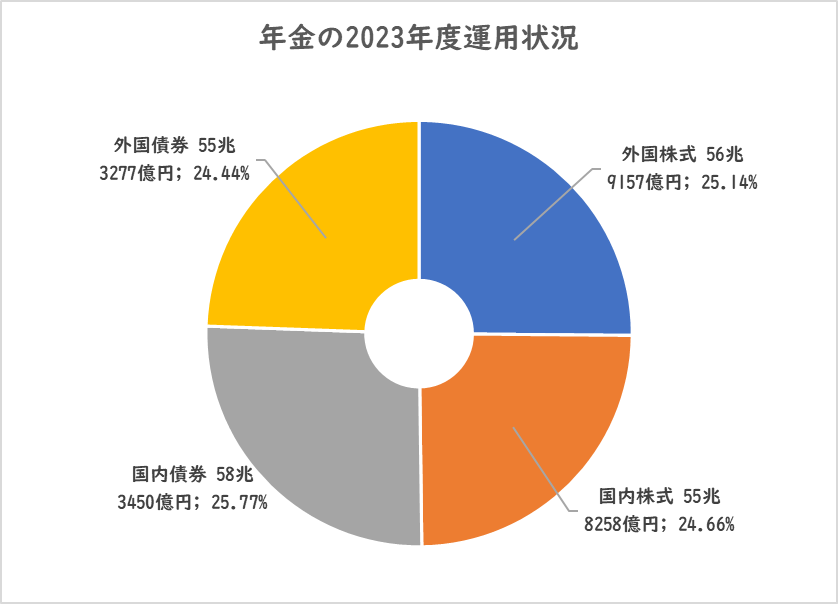

以下の図は、私たちの年金を管理運用している「年金積立金管理運用独立行政法人(GPIF)」のポートフォリオです

4つの資産におおむね均等に振り分けて運用していることがわかります。このポートフォリオの運用成績は、

2001年度~2023年度第3四半期で+3.99%(年率)で推移しています。

※綺麗に4分割した場合の過去20年間の成績はリターン5.8%リスク9.8%

投資用語これだけは覚えてほしいシリーズ③ ポートフォリオの目的

ポートフォリオの目的は、リスクを分散し、投資家が予期しない市場の変動に対処しやすくすることです。

株式と債券は別の値動きをするので、株式が下落局面の時には、債券が支え、債券が下落局面の時は、株式が支える

といったように、このふたつを組み合わせることでバランスを取り、リスクに対応することができます。

実際にGPIFでは、4資産に均等に資産を配分することで、約4%~6%の利回りを確保するようにしています。

投資用語これだけは覚えてほしいシリーズ③ 株式だけでいいのか?

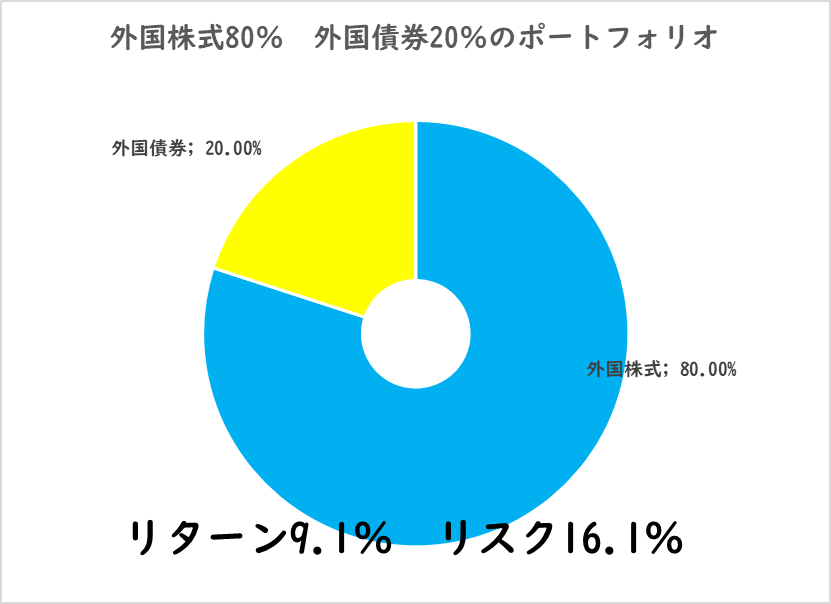

ポートフォリオは保有する資産の組み合わせによって、リスクリターンが変わります。

例えば外国株式80%、外国債券20%でポートフォリオを組むとリスクリターンはこのようになります。

YouTubeなどや書籍などで「米国株や先進国株式(オルカン)一択でOK!」という意見をよく耳にします。

確かに市場は右肩上がりで、長期で保有し続けることで、結果的には高いリターンを見込むことはできます。

かく言う私も自身のポートフォリオは株式が多くなり、リスクリターンは上記のような資産配分ですが、

リスクリターンの許容度は年齢・資産状況など、個々人の置かれている状況によってそれぞれ違うはずです。

資産運用をする際には自分自身がどこまでのリスク(ブレ幅)なら許容できるかを把握して、考えることが大切です。

投資用語これだけは覚えてシリーズ③ まとめ

新NISA制度の普及に伴い、ポートフォリオと言っても通じる人が少しずつ増えてきた印象です。

日本も投資大国になり、会社の飲み会や友達との会話、奥様たちのランチ会などで、

「お前のポートフォリオどんな感じ?」とか「私のポートフォリオっていまこうなってるんだけどみんはどう?」

という会話が普通にできる世の中になってくれるといいなーなんて思っています。

コメント