ご覧いただきありがとうございます。

本日はファイナンシャルプランナーに相談し作成してもらうキャッシュフローについて、その正しさと誤りについてお話ししていきます。これから作成を予定している人だけでなく、既に作成をしてもらった人もぜひご覧ください。

キャッシュフロー表とは

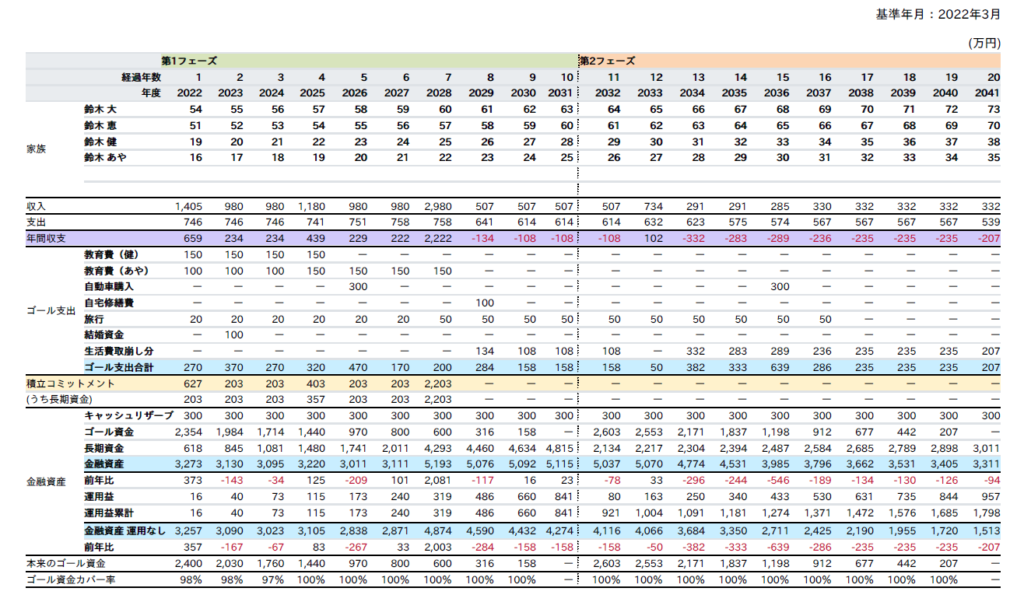

まずは弊社で提供しているキャッシュフロー表のサンプルを一部お見せします。

キャッシュフロー表とは家族構成・収入支出・ゴール支出(目的資金)・積立予定・金融資産を入れることで、将来の収支予測とかかる費用、また積み立てを行い資産運用を取り入れると運用益がどう推移していくのかを確認し将来の金融資産残高がどうなるのかを見るツールです。

キャッシュフロー表の正しさ

以前ファイナンシャルプランナーへの相談の流れと成功のコツでお話ししたように、キャッシュフロー表を作成する際にはクライアントから頂いたデータに基づいて作成しますので、提供するデータが精密で正しいことが重要です。

また将来のゴール(実現したいこと)や必要な費用については、ミーティングの際にしっかり固まっていなくてもOKですが、よりリアルに想像できるとシミュレーションの精度があがります。

キャッシュフロー表の誤り

クライアントから頂いたデータが全て正しく将来のゴールが明確だとすると作成したキャッシュフロー表は作成時点では完全です。ですがそのキャッシュフロー表が将来にわたって有効かというとそうではありません。

なぜなら将来は誰にも分からないからです。キャッシュフロー表は一度作成したらOKではありません。夢や目標、実現したいことが増えたり減ったりするかもしれません。家族構成が変わるかもしれません。収入や支出もシミュレーションからずれてくるでしょう。最低でも1年に1回は修正を加えるといいでしょう。

まとめ

ご自身でキャッシュフロー表を作成する場合には、日本FP協会のHPから各種ツールをダウンロードができます。また「キャッシュフロー表作成」と検索する無料で試しに使えるものがありますので活用してみてください。また一度作成した後は定期的にメンテナンスも怠らないようにしましょう。

「自分で作成するのが難しい」「作成する時間がない」「作成するのがめんどくさい」「作成したものの作って満足して見直ししていない」等の方はウィンカムがサポートして作成、提供、定期的なメンテナンスを一緒に行いますので、お問い合わせください。

コメント